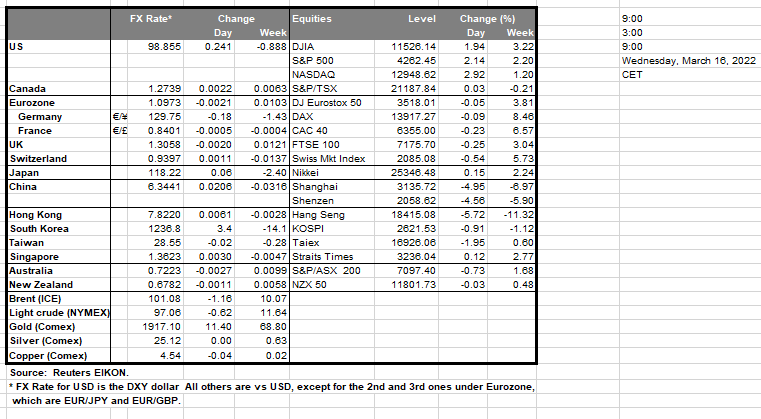

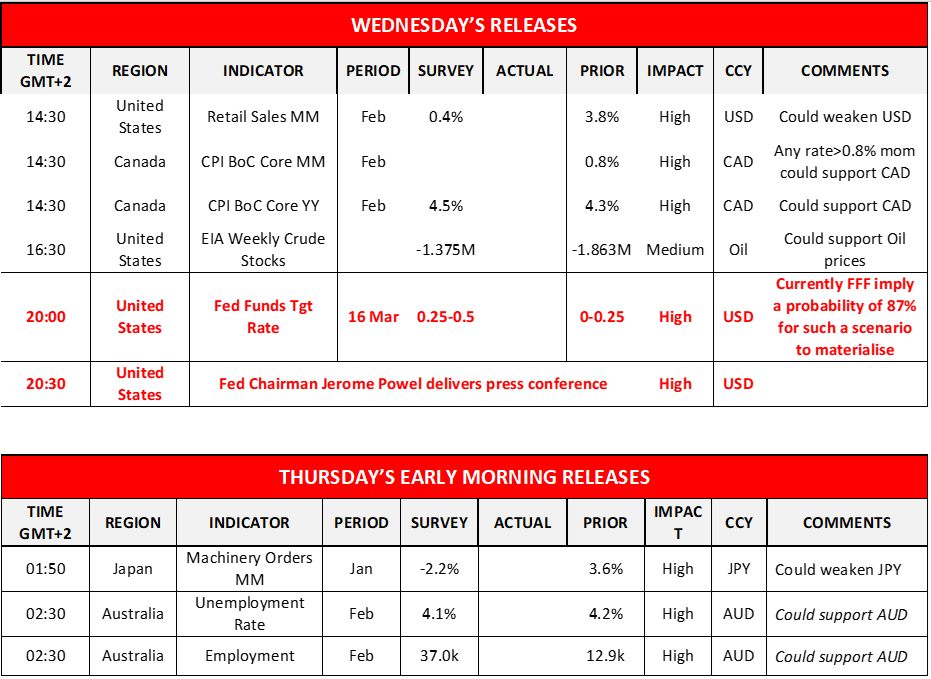

Aujourd'hui, l'attention du marché devrait se tourner vers la décision de la Fed sur les taux d'intérêt. On s'attend largement à ce que la banque relève ses taux et, actuellement, les contrats à terme sur les fonds fédéraux impliquent une probabilité de 87 % pour une hausse de 25 points de base, le reste impliquant une hausse de 50 points de base. Les pressions inflationnistes dans l'économie américaine sont à des niveaux très élevés, compte tenu également de la publication récente des taux de l'IPC pour février, tandis que le marché de l'emploi américain se resserre à des niveaux prépandémiques, compte tenu également du rapport sur l'emploi de février. La question pour la Fed n'est pas de savoir si elle doit relever ses taux ou non, mais dans quelle mesure elle doit le faire. La possibilité d'une hausse des taux de 50 points de base ne doit pas être exclue et, si elle est réalisée, elle pourrait prendre les marchés par surprise et apporter un soutien substantiel au dollar.

Mais il ne s'agit pas seulement de la hausse des taux. Le marché surveillera également le nouveau graphique à points pour comprendre à quel point les décideurs de la Fed sont optimistes pour l'avenir, tandis que les projections de la banque, notamment en matière d'inflation, devraient être examinées de près par les investisseurs et les analystes. Enfin, gardez un œil sur les orientations fournies dans la déclaration d'accompagnement et sur la conférence de presse du président de la Fed, M. Powell, qui doit suivre la publication. Cet événement devrait créer une volatilité importante non seulement sur le marché des changes, mais aussi sur les marchés boursiers américains et sur le prix de l'or. Les traders de pétrole, quant à eux, pourraient avoir les yeux rivés sur la publication des stocks de pétrole brut de l'EIA.

La lecture de l'indicateur devrait montrer une autre baisse et, si c'est le cas, pourrait fournir un certain soutien aux prix du pétrole, car elle pourrait confirmer que les conditions de tension sont toujours présentes sur le marché pétrolier américain, étant donné que la demande aurait dépassé l'offre et pourrait donc fournir un certain soutien aux prix du pétrole. D'autre part, les traders de pétrole pourraient accorder plus de poids aux fondamentaux du pétrole et aux négociations de paix pour la guerre en Ukraine. Les traders de CAD devraient suivre de près la publication de l'IPC du Canada pour le mois de février. Le taux de base du Boc devrait s'accélérer à 4,5 % en glissement annuel par rapport au taux de janvier de 4,3 % en glissement annuel et si cette accélération est accompagnée d'une possible accélération du taux de base au niveau mensuel, le CAD pourrait bénéficier d'un certain soutien, car cela montrerait que les pressions inflationnistes dans l'économie canadienne augmentent, incitant la BOC à adopter une position encore plus belliqueuse.

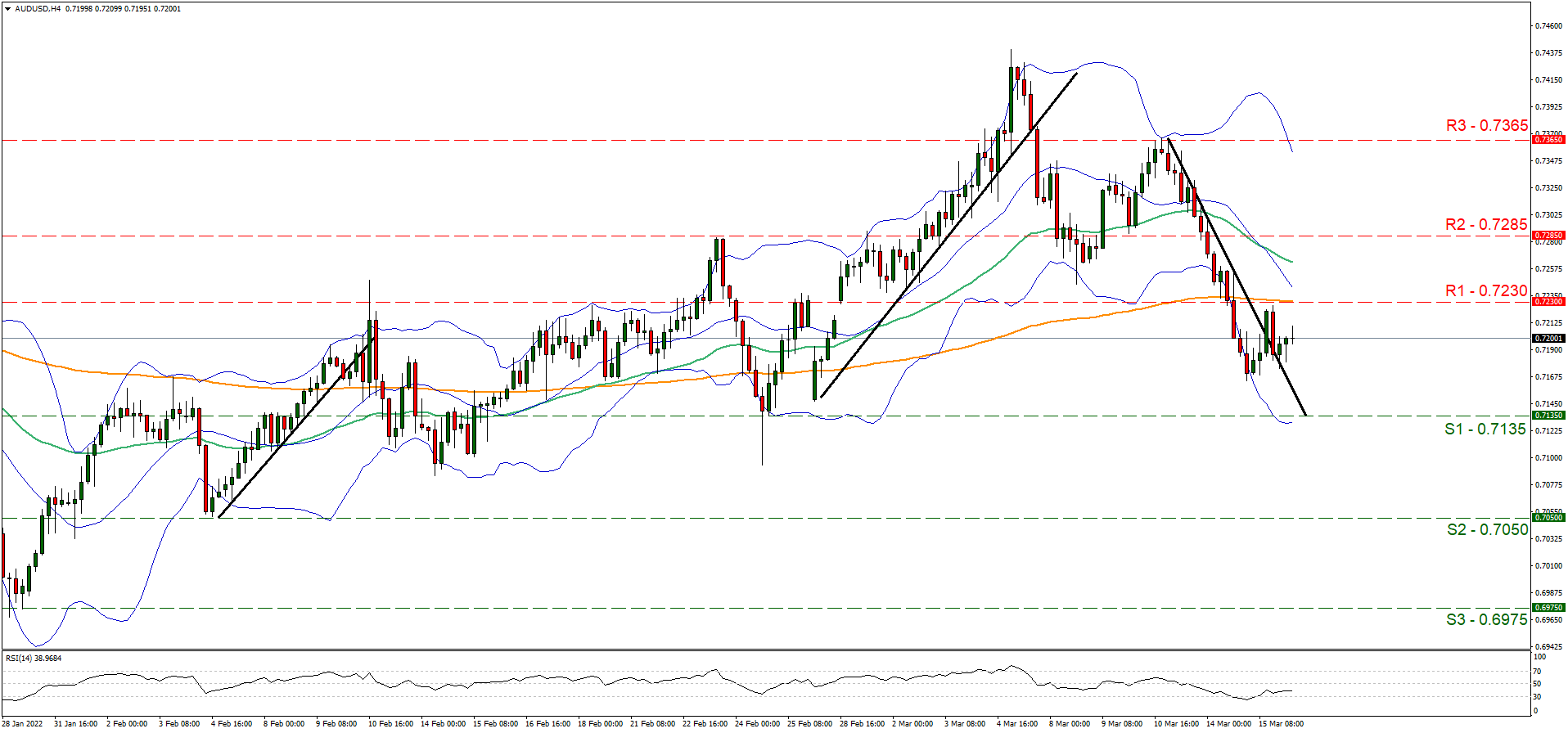

Au cours de la session asiatique de jeudi, nous aimerions noter la publication des données sur l'emploi en Australie pour le mois de février. Le taux de chômage devrait baisser à 4,1 % et l'évolution de l'emploi devrait atteindre 37 000, contre 12,9 000 en janvier. Si les taux et les chiffres correspondent à leurs prévisions respectives, le dollar australien pourrait bénéficier d'un certain soutien, car ces données indiqueraient un resserrement du marché du travail australien, ce qui pourrait rassurer la RBA et lui permettre de procéder à une hausse des taux au cours de l'année. La paire AUD/USD semble s'être stabilisée entre les niveaux de 0,7230 (R1) et 0,7135 (S1). Comme l'action de la paire semble avoir cassé la ligne de tendance baissière qui guide la paire depuis le 11 mars, nous changeons notre perspective baissière en faveur d'un biais pour un mouvement latéral dans un premier temps, jusqu'à ce que l'AUD/USD décide de la direction de sa prochaine jambe. Si les ours prennent le dessus, nous pourrions voir la paire casser la ligne de résistance de 0.7230 (R1) et viser le niveau de 0.7285 (S2). Si les baissiers prennent le dessus, nous pourrions voir la paire casser la ligne de support de 0.7135 (S1) et viser le niveau de support de 0.7050 (S2).

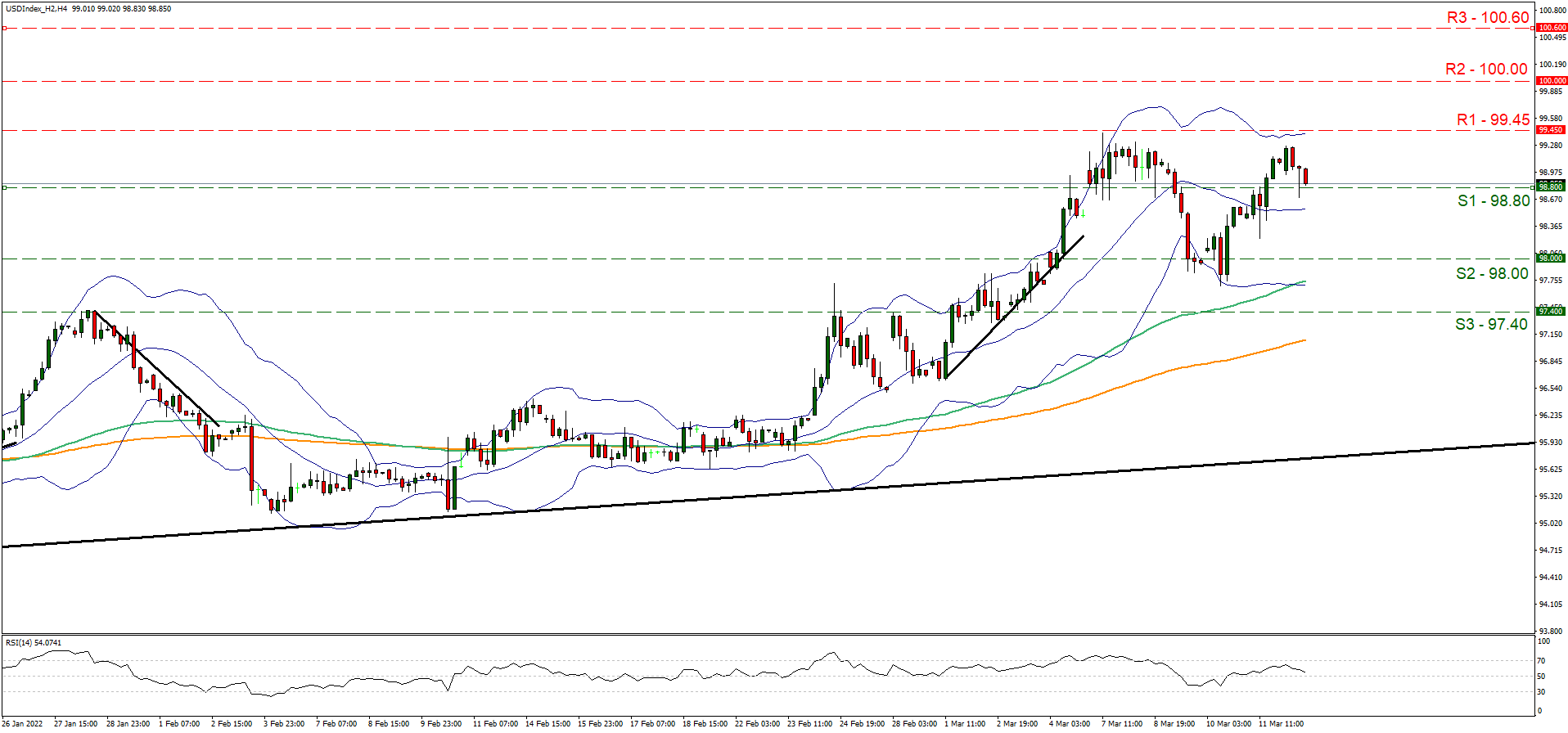

De légères tendances baissières semblent avoir forcé l'indice USD au cours de la session asiatique d'aujourd'hui à tester la ligne de support de 98,80 (S1). Nous avons tendance à maintenir un biais pour un large mouvement latéral actuellement, mais la décision sur les taux d'intérêt de la Fed pourrait modifier la direction de l'indice de manière substantielle. Si l'USD se renforce, nous pourrions voir l'indice casser la ligne de résistance de 99,45 (R1) et viser le niveau de résistance de 100,00 (R2). Si, au contraire, la décision sur les taux d'intérêt de la Fed déçoit les traders, nous pourrions voir le dollar chuter et l'indice casser la ligne des 98,80 (S1) et viser le niveau des 98,00 (S2). Veuillez noter que la décision de la Fed sur les taux d'intérêt pourrait augmenter la volatilité de l'indice au-delà des attentes et que l'effet sur le marché pourrait durer plus longtemps en fonction de la formulation.

Autres points forts pour aujourd'hui

Outre les publications financières déjà mentionnées, nous noterons également la publication du taux de croissance des ventes au détail aux États-Unis pour le mois de février, tandis qu'au Japon, lors de la session asiatique de demain, nous recevrons le taux de croissance des commandes de machines pour le mois de janvier.

Graphique de l’AUD/USD H4

Support: 0.7135 (S1), 0.7050 (S2), 0.6975 (S3)

Resistance: 0.7230 (R1), 0.7285 (R2), 0.7365 (R3)

Graphique de l’USD Index H4

Support: 98.80 (S1), 98.00 (S2), 97.40 (S3)

Resistance: 99.45 (R1), 100.00 (R2), 100.60 (R3)

Si vous avez des questions d'ordre général ou des commentaires concernant cet article, veuillez envoyer un email directement à notre équipe de recherche à l'adresse research_team@ironfx.com

Avertissement :

Ces informations ne doivent pas être considérées comme un conseil ou une recommandation d'investissement, mais uniquement comme une communication marketing. IronFX n'est pas responsable des données ou informations fournies par des tiers référencés, ou en lien hypertexte, dans cette communication.